-

1

続きはこちら

続きはこちら

-

2

続きはこちら

続きはこちら

-

3

続きはこちら

続きはこちら

-

4

続きはこちら

続きはこちら

-

5

続きはこちら

続きはこちら

岐阜の相続税相談は当法人まで

相続税申告を得意とする税理士がご相談をお伺いし、適切な相続税申告に向けてのサポートをいたします。まずはお気軽にご連絡ください。

サイト内更新情報(Pick up)

2025年6月18日

相続税申告

相続税申告の流れ

相続税の申告が必要な場合は、10か月以内に、必要書類を添付のうえ、被相続人の住所地を管轄する税務署に、相続税の申告書を提出する必要があります。万が一、この期限に遅れて・・・

続きはこちら

2025年5月21日

相続税対策

不動産を活用した相続税対策のメリット

不動産を活用することで、相続税の額を大きく減額することが可能になる場合があります。不動産を活用した相続税対策の代表例としては、金融機関からお金を借り入れ、それを元手に賃貸・・・

続きはこちら

2025年4月9日

相続税対策

相続放棄をした場合の相続税について

自分が相続放棄をする場合、または相続人の中に相続放棄をする人物がいる場合に、相続税に対してどのような影響が生じるのか、不安に思われる方もいらっしゃるかと思います。ここでは・・・

続きはこちら

2025年3月13日

相続税計算

相続税の基礎控除額

相続税には基礎控除額というものが設けられており、原則として、相続財産全額からこの基礎控除額を差し引いた金額に対し、相続税がかかる仕組みになっています。つまり、相続によって・・・

続きはこちら

2024年10月15日

相続税制度

土地に関する相続税の特例

相続税には、いろいろな特例や控除の制度があり、その特例や制度を適切に適用できるかどうかで、相続税の額や納税の負担が大きく異なる場合があります。ここでは、土地に関する相続税・・・

続きはこちら

2024年9月24日

相続税申告

相続税の申告期限に間に合わないときの対応

相続税の申告には、10か月の期限があり、万が一間に合わない場合、無申告加算税や延滞税の追徴課税だけでなく、相続税を減額させる各種特例や控除を受けられなくなる可能性があり・・・

続きはこちら

2024年8月9日

相続税申告

相続税と加算税

納税者が適切な内容の相続税申告を行うことができなかった場合や、適切な時期に相続税申告を行うことができなかった場合に、通常の税額に上乗せしてペナルティとして加算税が・・・

続きはこちら

順次更新しています

相続税に関するお役立ち情報を更新しましたら、こちらで通知しております。相続税のことでお悩みの方のお役に立てるよう、内容の充実を目指します。

事務所は駅近の好立地

当法人の事務所は駅の近くにありますので、相談していただきやすいかと思います。調整によってお仕事帰り等夜遅い時間のご相談にも対応できます。

相続税の申告を依頼する際の専門家の選び方

1 相続税に詳しくない税理士もいる

相続税申告を行う場合、多くの方は税理士に依頼することになります。

しかし、税理士の中でも相続税に詳しい方は、かなり限られているのが現状です。

あまり相続税に詳しくない税理士に依頼してしまうと、適切な相続税申告がなされず相続税を多めに支払わなくてはならなくなる場合もあります。

実際、そういった税理士に依頼してしまった結果、本来支払う額よりも500万円以上多く、相続税を支払わなくてはならなくなった事例もあります。

税理士によって相続税額が違う理由については、こちらでも解説していますので参考にしてください。

また、相続税申告の内容に問題があり、後日、税務署に税務調査に入られ、自宅内を調査された事例もあります。

2 相続税に詳しい税理士にご依頼を

このような事態を防ぐためにも、税理士選びはとても重要です。

特に、相続財産に土地が含まれる場合は、土地の評価を適切に行えるかによって遺産の総額が大きく変わり、その後の相続税申告にも影響を及ぼすことがあります。

相続税申告に詳しい税理士であれば、土地の評価の方法についても知識がある場合が多いため、相続税申告を依頼する際は、相続税に強い税理士にご依頼することをおすすめします。

3 相続税に詳しい税理士の選び方

相続税に強い税理士事務所かどうかは、ホームページなどで税理士の人数や力を入れている分野をご確認いただくことで、ある程度判断することができます。

例えば、税理士が多く在籍しており、相続税専用のホームページ等を作成している事務所であれば、相続税に詳しい税理士がいる可能性が高いです。

また、弁護士や行政書士等と連携している事務所であれば、相続税と深くかかわってくる遺言書作成や遺産分割についても、サポートを期待できるため安心です。

このように、相続税の申告を税理士に依頼する場合は、ホームページ等をご確認いただき、相続税に詳しい税理士に依頼された方が安心です。

4 相続税申告のご相談なら当法人へ

当法人では、相続税専用のホームページを作り、関連する様々な情報を発信しているほか、ご相談には相続税の案件を中心に取り扱っている税理士が承ります。

適切な相続税申告となるよう、土地の評価や各種特例の活用等を行い、しっかりと対応させていただきますので、相続税にお悩みの方は当法人にお任せください。

相続税の申告が必要な場合

1 遺産総額が一定以上の場合は相続税の申告が必要

遺産の総額が一定以上の金額の場合、相続税の申告が必要になります。

万が一、申告が必要であるにも関わらず、相続税の申告をしなかった場合、加算税や延滞税を課せられたり、相続税を抑える特例が使えなくなったりします。

この一定の基準となる額のことを基礎控除額といい、以下の計算式により算定できます。

3000万円+法定相続人の数×600万円

2 基礎控除額の計算の仕方の具体例

以下では、基礎控除額の具体例について、説明します。

⑴ 相続人が子2人の場合

相続人が子2人の場合、基礎控除額は3000万円+法定相続人の数(2人)×600万円=4200万円となります。

そのため、課税される遺産総額が4200万円を超えると、相続税の申告が必要になります。

⑵ 相続人が実子1人、養子1人の場合

養子も相続人に当たりますので、先程と同様、基礎控除額は4200万円となります。

⑶ 相続人が実子1人、養子2人の場合

実子と養子含め、相続人が3人となるため、基礎控除額が4800万円になりそうですが、実子がいる場合、基礎控除額の算定の「法定相続人」には、養子は1人までしか含めることができません。

そのため、養子が2人以上いる場合でも、養子は1人としてカウントするため、基礎控除額は4200万円となります。

⑷ 相続人が養子3人の場合

実子がいない場合、養子は2人までなら、「法定相続人」としてカウントされます。

そのため、法定相続人は2人として計算されるため、基礎控除額は4200万円になります。

⑸ 唯一の相続人であった子1人が相続放棄し、相続人が被相続人の兄弟2人となった場合

相続放棄をした結果、相続人が増えた場合でも、基礎控除額の算定の法定相続人は、もともとの相続人を基準に算定します。

そのため、もともとの相続人が子1人のため、基礎控除額は3600万円となります。

3 間違えやすい注意点

よくある間違いとして、小規模宅地等の特例や配偶者の税額軽減等を使った結果、基礎控除額以下となり、相続税の納税が不要になったとしても、相続税の申告は必要となる点が挙げられます。

万が一、「税金を払わなくていいから、相続税の申告をしない」と考えて申告をしなかった場合、特例や控除等が使えなくなり、多額の相続税や延滞税、無申告加算税等のペナルティを課せられることあります。

そのため、基本的に、課税される遺産総額が基礎控除額を超えた場合には相続税の申告が必要であると考えておいた方が安心でしょう。

国税庁のホームページでも、申告時に間違えやすい事例が紹介されていますので、参考にしてください。

参考リンク:国税庁・相続税の申告書作成時の誤りやすい事例集

ご自分の場合、相続税の申告が必要かどうか心配な方は、税理士にご相談ください。

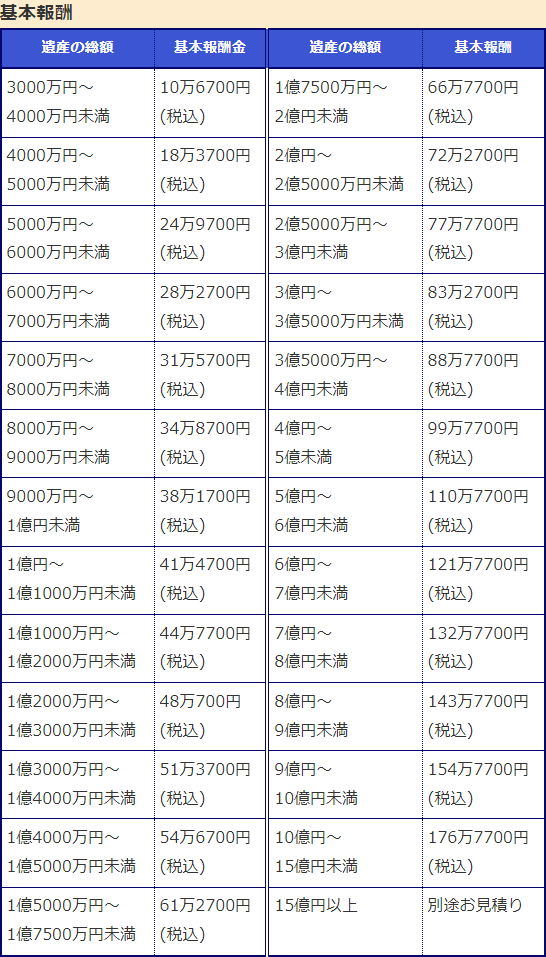

相続税の申告にかかる費用

1 相続税申告の税理士報酬

⑴ 税理士報酬の相場

税理士報酬については、どの事務所に依頼するかによって、金額が大きく異なります。

一般的な相続税の申告にかかる税理士報酬は、遺産総額の0.5%から1%といわれています。

例えば、遺産総額が1億円の場合の税理士報酬の相場は、50万円から100万円程度ということになります。

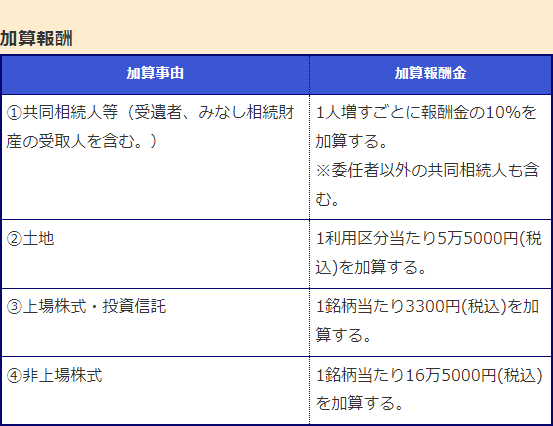

⑵ 「基本報酬」と「加算報酬」

相続税申告における税理士の報酬については、基本報酬といって必ずかかる報酬と、加算報酬という相続人の人数や土地の数によって金額が変わる報酬とがあります。

基本報酬については、遺産が○○万円以内なら○○円といった形式で決められることが多いです。

次に加算報酬については、例えば、相続人の数が複数人いる場合に基本報酬を数パーセント上乗せする場合や、土地が複数ある場合は、土地の数に応じて金額を加算する場合などがあります。

料金設定については、事務所ごとに様々ですので、不安な点はあらかじめ確認しておくと安心かと思います。

当法人では、相続税について原則無料でご相談を承っており、相談時には実際の費用についても詳しくご説明させていただいております。

⑶ 報酬が高い=良い仕事をしてくれる、ではない

税理士の報酬に関して、特に気を付けていただきたい点は、相続税の申告に関しては、「報酬が高くとも、良い仕事をしてくれるか分からない」という点です。

実際、中には相続税に詳しくない税理士もおり、そういった税理士に依頼してしまうと、高い報酬を支払っても、間違った申告をしてしまう可能性があります。

万一、間違った申告をしてしまうと、税務調査に入られたり、追徴課税として多額の税金を支払うことになったりするかもしれません。

そのため、税理士を依頼される場合は、税理士報酬だけでなく、その税理士が相続税に詳しいかどうかを基準に選んだ方が安心でしょう。

2 書類取付費用や実費

税理士報酬の他に、戸籍謄本や預貯金の残高証明書等を取得する際に、書類取付費用がかかる場合があります。

もっとも、この書類取付費用に関してはどの事務所にご依頼いただいても、金額自体がかわることはほとんどありませんが、どの書類が必要か、どれくらいの数の書類が必要か等によって取得費用の総額が増減することはあります。

相続税について税理士に相談すべき場合

1 税務調査に入られるリスクを減らしたい場合

税理士に依頼せずに相続税の申告を行うと、税務調査に入られる可能性が高まることがあります。

理由として、相続税の申告は計算や財産の評価が非常に複雑であり、相続税に精通していない方が行うと計算間違いが生じやすいことや、財産の申告漏れが生じやすいことが挙げられます。

そのため、税務調査に入られるリスクをできる限り低くしたいのであれば、税理士にご相談された方がよいでしょう。

以下では、具体的にどのようなケースにおいて、特に税理士に依頼した方がよいかについて説明いたします。

なお、令和4年の相続税の申告において、税理士が関与した割合は約86%、ご自身で申告を行われている方の割合は約14%であり、ほとんどの方は税理士にご相談されています。

2 遺産に土地がある場合

税金のプロである税理士でも、土地の評価を間違え、過剰に相続税を支払ってしまうこともあります。

そのぐらい土地の評価は、複雑かつ専門性が高い分野となります。

具体的に、土地を評価するためには、土地の形状や利用状況、面している道路の数、道路の幅、道路と土地の高さの違い、周辺事情等を調べ、場合によっては、現地に行き、土地の測量等を行わなければならなくなることもあります。

このように、土地の評価については、税理士でも間違えてしまうぐらい専門性が高い分野となりますので、遺産に土地がある場合は、税理士にご相談された方がよいでしょう。

3 遺産に非上場の株式がある場合

土地と同様、非上場の株式も、税理士でも間違えてしまうぐらい評価方法が複雑となります。

具体的には、非上場の株式の場合、評価方法として、類似業種比準方式や純資産価額方式、配当還元方式といったものがあり、会社の規模に応じて適用する評価方法が異なります。

そのため、どの評価方法を利用すればよいのかを見極める必要があり、その評価方法を間違えてしまうと、当然、相続税の金額も異なることになってしまいます。

このように、非上場の株式がある場合は、特に税理士にご相談されることをおすすめします。

以下の国税庁のホームページにも、非上場株式の評価方法が記載されておりますので、あわせてご確認ください。

参考リンク:取引相場のない株式の評価/国税庁

相続税の申告の期限

1 期限を守らないと様々なペナルティを課せられる場合がある

相続税の申告は、相続開始を知った日から10か月以内に行わなければならず、1日でも遅れると、延滞税や無申告加算税等のペナルティを課せられるだけでなく、本来であれば適用できた特例や控除を適用できず、余分に相続税を納めなければならなくなる場合があります。

また、期限内に申告していない場合、税務調査に入られたり、最悪な場合、脱税として刑事罰の対象にもなったりする可能性がありますので、注意が必要です。

なお、相続税の申告期限については、国税庁のホームページもあわせてご確認ください。

参考リンク:国税庁・相続税の申告と納税

2 期限に間に合わない場合の対処法

このように、相続税の申告期限に間に合わなかった場合、様々なデメリットがあるため、できる限り申告期限内に相続税の申告を行うことが重要です。

万が一、相続税の申告期限に間に合いそうにない場合は、「災害による申告、納付等の期限延長申請」を税務署に提出し、やむを得ない理由があると税務署が認めれば、期限が延長されます。

たとえば、地震や大雨などの天災にあった場合や事故により半年間意識不明の状態になった場合など、やむを得ない理由がある場合は、やむを得ない理由がやんだ後、相当の期間内に相続税の申告を行うことになります。

なお、令和2年頃であれば、コロナウイルスの感染拡大によって、簡易な手続きによって相続税の申告期限の延長ができましたが、現在は、コロナウイルスを理由とする場合、個別具体的な理由がないと基本的に申告期限の延長は認められませんので、注意が必要です。

災害による申告、納付等の期限延長申請手続きについては、以下の国税庁のホームもあわせてご確認ください。

参考リンク:国税庁・災害による申告、納付等の期限延長申請

3 できる限り早めに税理士に相談を

災害による申告、納付等の期限延長申請手続きについては、やむを得ない理由がないと認められないため、基本的には、原則通り、期限内に相続税の申告を行った方が良いでしょう。

相続税の申告にかかる期間については、税理士に依頼した場合であっても、遺産の内容次第では数か月以上かかる場合がありますので、相続税がかかる場合は、なるべく早めにご相談されることをおすすめします。

相続対策と税理士

1 相続対策における税理士の重要性

どんな税理士でも、相続対策のアドバイスを適切にできるとは限りません。

実際、顧問の税理士に相続対策のアドバイスを求め、それに従ったが、アドバイスの内容が間違っており、相続対策として失敗してしまったケースもあります。

そのため、相続対策を行う場合は、相続に精通した税理士にご相談されることが重要です。

具体的に相続に詳しい税理士が行うアドバイスについて、以下で簡単に具体例を挙げたいと思います。

2 相続税についての税理士のアドバイス

⑴ 生命保険の内容を加味した提案

相続税対策の代表的なものとして、生命保険の活用が挙げられます。

生命保険は、死亡保険金の受取人が相続人の場合であれば、500万円×法定相続人の数までは非課税となります。

そのため、相続人が4人の場合、預貯金でそのまま2000万円を持っておくと相続税の課税対象となり、最大55%の相続税がかかる可能性がありますが、これを生命保険に変えるだけで、2000万円に対する相続税がかからなくなります。

生命保険による相続税対策について詳しくは、こちらをご参照ください。

このように、生命保険は相続税対策として効果的といえます。

もっとも、生命保険の内容については、保険会社ごとに千差万別であり、保険料よりも受け取れる保険金の金額が少なくなる保険も存在します。

相続に詳しくない税理士の中には、生命保険の内容を重視することなく、ただ「生命保険に入った方が良い」としかアドバイスをしてくれない方もおり、生命保険には入ったものの節税にはならず、損をしてしまう場合もあります。

他方、相続に詳しい税理士であれば、生命保険の内容も加味して提案をしてくれますし、また、提携先の生命保険会社と共同して、その方にあった生命保険契約の提案をしてもらえるところもあるかと思います。

⑵ 会社経営者の役員貸付金

相続税は、原則、相続開始時点での被相続人の財産に課税されます。

ここで見逃されやすいのが、被相続人が会社経営者の場合の役員貸付金です。

会社の経営がうまくいかず、一時的に、会社にお金が足りない時に役員が会社にお金を貸し付けるということはよくありますし、それ自体に問題はありません。

問題は、この役員貸付金は長年の積み重ねで多額になることと、役員貸付金も相続財産になるということです。

会社の経営状況が一時的に悪いとか、会社の現預金が役員貸付金よりも少ないというだけでは、回収可能性があるという判断をされ、相続人が返済を負うことになる可能性が高いです。

そのため、役員貸付金を生前に整理する必要性があります。

具体的には、役員貸付金を債権放棄する、役員貸付金を贈与するといった方法がありますが、個々の状況に応じて検討しなければならない問題もあります。

3 税理士への相続対策のご相談

このように、税理士は税の専門家としての立場から、相続対策についてサポートすることができます。

当法人にも相続に詳しい税理士がいますので、役員貸付金以外にも、様々な相続対策を提案させていただきます。

相続対策でお悩みの際はお気軽に当法人へご相談ください。

相続税について税理士に相談するタイミング

1 相続税の相談はなるべく早めに

相続税を税理士に相談するタイミングが遅いと、手続きが期限に間に合わず、無申告加算税や延滞税等のペナルティを課せられるおそれがあります。

また、たとえ期限に間に合ったとしても、慌てて手続きを行ったが故に財産の漏れがあったり、適切に財産の評価ができなかったりするなどで、後日、相続税の修正申告をしなければならなくなるケースもあります。

そのため、相続税の相談をするなら、なるべく早めに行った方がよいです。

理想としては、ご生前中に相続税のシミュレーションしてもらい、相続開始後もすぐに税理士に相談するのがよいです。

生前の相続税シミュレーションをしていなかった場合でも、相続開始後のできる限り早いタイミングで税理士に相談することで、だいたいの相続税の金額や申告のスケジュールが分かりますので、やはり早めの相談をおすすめします。

2 相続税に強い税理士に相談を

このように、相続税についての相談は早めに行った方がよいですが、相談のタイミング以上に、どの税理士に相談するのかも非常に重要になります。

なぜなら、税理士にも得意分野があり、所得税に詳しい税理士は多いですが、相続税に詳しい税理士はそれほど多くないためです。

相続税に詳しくない税理士に相談してしまうと、間違ったアドバイスをされてしまい、結果的に高い税金を納めることになってしまったり、申告内容が間違っており、後日、税務調査の対象になってしまったりする可能性があります。

そのため、相続税の相談をする際は、相続税に強い税理士にご相談されることをおすすめします。

3 税理士法人心の特色

税理士法人心では、数多くの相続税の申告を行っており、税務署長を経験したベテラン税理士や相続税を集中して扱う税理士が多数在籍しております。

また、一人でも多くの方にご相談いただけるよう、相続税に関する無料相談も実施しております。

相続税について、ご不明な点やお困りごとなどがありましたら、お気軽にご相談ください。

相続税の過剰な支払いにご注意

1 税理士に依頼しても相続税を過剰に払い過ぎてしまう場合がある

相続税を申告された方の中には、相続税を過剰に支払ってしまっている方がいます。

相続税申告を税理士に依頼したから大丈夫だと思っている方もいらっしゃるかもしれませんが、税理士に依頼して申告を行った場合でも、相続税を払い過ぎていたケースがあります。

実際、税理士に依頼した方で、300万円以上も過剰に相続税を支払っていた方もいました。

2 相続税を多く払っていた場合でも自動で返金されない

相続税に関しては、たとえ過剰に支払ったとしても、納税者側で手続きを行わない限り、税務署が自主的に払い過ぎた税金を返してくれることはありません。

なお、払い過ぎた税金を返してもらうための手続きには期限があり、この期限を過ぎてしまうと、返してもらうことすらできなくなります。

そのため、納税者側で適切に相続税の申告と納税を行い、過剰に相続税を支払い過ぎないよう、注意する必要があります。

3 なぜ過剰に相続税を払い過ぎてしまうのか

そもそも、なぜ相続税を払い過ぎてしまうことになるのでしょうか。

その答えは、相続税の申告には専門的な知識が要求されることにあります。

基本的に、遺産が預貯金や現金だけの場合、相続税を過剰に支払ってしまうケースはほとんどありません。

しかし、遺産に土地や上場していない株式が存在する場合だと、たとえ税理士に依頼したとしても、過剰に相続税を支払ってしまう可能性が跳ね上がります。

これは、土地や上場していない株の評価は、専門家であっても間違えてしまう場合があるほど、専門的かつ複雑なものになっているためです。

相続税を過剰に支払い過ぎるリスクを減らすためには、相続税に関する豊富な知識、経験がある税理士にご相談されることをおすすめします。

4 ポイントは相続税に強い税理士に依頼すること

相続税を申告される方の中には、「今まで付き合いのあった税理士」や「知人の税理士」に相談される方もいらっしゃいます。

しかし、その税理士が相続税に詳しくなかった場合、間違った申告をしてしまい、相続税を払い過ぎてしまう可能性もあります。

実際、税理士の中には、相続税の申告を一度もしたことがない方や、そもそも相続税の勉強をほとんどしてこなかった方もいます。

相続税を過剰に支払わないためにも、相続税にお悩みの場合は、相続税に強い税理士にご相談されることをおすすめします。

当法人には相続税申告を集中して扱い、得意とする税理士がいますので、どうぞご相談ください。

相続税は適切に申告・納付することが重要

1 相続税を適切に申告・納付しないと重いペナルティが課せられる

適切に相続税を申告・納税しなかった場合、過少申告加算税や重加算税の対象になったり、税務調査に入られたり、場合によっては、脱税したとして逮捕され、懲役刑や罰金刑に処せられる場合があります。

特に重加算税については、相続財産を故意に隠した、あるいは偽ったりした場合に課税される税金のことで、申告書の内容に隠ぺいや仮装がある場合、原則、追加納付した税金額の35%が課税されます。

たとえば、申告書は提出したが、本来1000万円払うべきであった税額を故意に100万円しか申告していなかった場合、追加で支払う900万円の他に、重加算税として、315万円が追加で課税される場合があります。

そうなった場合、追加で納める相続税の額は、1215万円となります。

さらに、これに延滞税という利息のような税金が付いてくることになります。

なお、相続税申告を意図的に行っていなかったとみなされた場合(無申告の場合)は、追加納付した税金額の40%もの税金が追加で課税されます。

なお、以下の国税庁のホームページにも、過少申告加算税や無申告加算税、重加算税についての記載がございますので、あわせてご確認ください。

2 相続税を多く払いすぎた場合

また、先ほどまでとは反対に、適切に相続税を申告・納付せず、多めに相続税を納めてしまった場合、気づかずに放置していると、払いすぎた税金を取り戻せなくなる場合があります。

基本的に、相続財産の評価や特例の適用に間違いがあり、多めに相続税を支払ってしまった場合、5年以内であれば、更正の請求という手続きにより、払いすぎた税金が返ってくることがあります。

しかし、そもそも相続税を払いすぎたということに気づかなければ、税金を取り返すことはできず、また、たとえ払いすぎた税金を取り返すにしても、税務署に対して請求する必要があり、余分に時間と労力がかかります。

払いすぎた相続税を取り戻せるのかについては、こちらをご覧ください。

なお、税理士に相続税を依頼した場合であっても、適切に申告ができておらず、相続税を払いすぎてしまっている場合があります。

実際、相続税が不慣れな税理士に申告を依頼してしまった結果、数百万円も余分に相続税を納めすぎていた事例も存在します。

そのため、相続税については、相続税に詳しい税理士に依頼されることをおすすめします。

3 相続税を適切に申告・納税するために

このように、適切に相続税の申告をしないと、重加算税などのペナルティが課せられたり、税務調査の対象となったりなど、必要以上に相続税を納めることになったりします。

また、税理士に相続税を依頼したから安心というわけではなく、事実、税理士が相続税の申告を行ったケースでも、重加算税が課せられたケースや、必要以上の相続税を納めていたケースもあるため、注意が必要です。

相続税の申告・納付で失敗しないためには、相続税に強い税理士にご相談されることをおすすめします。

相続税に強いかどうかについては、これまでの税申告の実績や、在籍している税理士の人数、税務署OBとのつながりなどで、ある程度判断することが可能となります。

税理士事務所のホームページなどでこれらを確認してみるとよいかと思います。

また、困った際は、いくつかの税理士に相談してみて、相続税の実績や経験等で比べてみることもおすすめです。

当法人では、相続税を得意とする税理士が相続税のご相談を承りますので、相続税でご不明な点等がございましたら、お気軽にお問い合わせください。

相続税に関するご相談は原則無料でお受けしていますので、費用を気にせずまずはご相談ください。

相続税の対象になる財産

1 相続税の対象になる財産を正確に把握することが重要

基本的に、課税対象となる財産額が増えれば増えるほど、相続税の金額も高くなります。

そのため、どの財産が相続税の対象になるかを正確に把握しておかないと、相続税の金額を間違えてしまい、余分に相続税を払いすぎてしまったり、逆に少なく払ってしまい、後日、重いペナルティを課せられてしまったりする場合があります。

基本的には亡くなった方が所有していたすべての財産が相続税の課税対象となりますが、具体的にどのような財産が相続税の対象になるのかについてご説明します。

参考リンク:国税庁・相続税がかかる財産

2 本来の相続財産

被相続人の預貯金や土地や建物、株式や投資信託、貴金属や貸付金、著作権など、金銭に見積もることのできるすべてのものが、相続税の対象となります。

また、相続人名義の預貯金であるが、実質的には被相続人が預貯金を形成し、管理もしていたような場合には、当該預貯金についても、実質的には被相続人の預金(いわゆる名義預金)であると扱われ、相続税の課税対象となります。

3 みなし相続財産

本来的には相続財産に当たりませんが、例外的にみなし相続財産として相続税の対象になる財産もあります。

たとえば、相続開始前一定期間以内の贈与や、死亡保険金、死亡退職金などです。

なお、死亡保険金や死亡退職金については非課税枠があり、相続人が死亡保険金や死亡退職金を受け取る場合、法定相続人の数×500万円までは、相続税の対象外となります。

そのため、相続人が3人の場合は1500万円までは非課税となり、1500万円を超える部分について相続税の課税対象となります。

4 相続税の対象外となる財産

他方、相続税の対象にならない財産(非課税財産といいます)も存在します。

たとえば、墓地や墓石、仏壇や仏具、香典や弔慰金、自動車事故などの損害賠償金、国や地方公共団体などへ寄附した財産などです。

もっとも、これらの非課税財産について、非課税となる条件があるものもあり、どの財産が相続税の対象にならないかは、財産ごとに異なります。

参考リンク:国税庁・相続税がかからない財産

5 相続税については税理士にご相談ください

どのような財産が対象となるのかよく分からないという方は、税理士に確認されることをおすすめします。

当法人では、相続税のご相談について、原則無料でお受けしていますので、まずはお気軽にご相談ください。

相続税の計算方法と財産評価

1 相続税の計算方法を知っておくべき理由

そもそも相続税の申告・納税が必要な場合、10か月以内に手続きを行う必要があり、この期限内に相続税の金額を正確に計算して納税をしなければなりません。

多額の相続税がかかる場合には、相続開始後、早い段階で相続税の総額を計算し、納税のためのお金を準備する時間も必要です。

他方、遺産の金額次第では、そもそも相続税の申告・納税が不要なケースもあります。

そのため、相続税の金額がいくらなのかを把握することは非常に重要なことです。

ここでは、相続税の計算方法について、概略を説明したいと思います。

なお、国税局のホームページにも、相続税の計算方法が載っておりますので、併せてご確認ください。

参考リンク:国税庁・相続税の計算

参考リンク:国税庁・財産を相続したとき

2 相続税の計算方法

相続税は、以下の手順で計算します。

⑴ 相続財産+みなし相続財産-非課税財産+相続時精算課税にかかる贈与財産の価額-(債務+葬式費用)+生前贈与=課税総額

⑵ 課税総額-基礎控除額(3000万円+600万円×法定相続人の数)=課税遺産総額

⑶ 課税遺産総額×法定相続人の法定相続分×税率(※)=各人の相続税額

⑷ 各人の相続税額の合計=相続税の総額

⑸ 相続税の総額×各人の課税価格/課税価格の合計額=各人の取得財産に応じた相続税額

⑹ 各人の取得財産に応じた相続税額±納税額各人の相続税額に特例(配偶者の税額軽減の特例、障害者控除)による税額控除、2割加算等=実際の納税額

(※) 税率については、国税庁のホームページを参照

このように、相続税の計算方法は非常に複雑です。

イメージをつかみやすくするため、簡単にいうと、税金がかかる財産額を合計し、そこから一定の金額(基礎控除額といいます)を控除します。

基礎控除額を控除した残高がプラスの場合、その財産を法定相続分どおりに割り付け、割り付けた額に、税率をかけます。

そうして、出てきた金額を合計すると、相続税の総額が計算できました。

相続税の総額が出てきたら、後は各人の実際の遺産の取得割合に応じて、相続税を按分することになります。

最後に、配偶者の税額軽減の特例や障害者控除といった相続税の減額の特例や、遺産を取得した人が亡くなった方の兄弟姉妹等の場合に適用される相続税の2割加算といった加算を行い、実際に納税する相続税額を算出します。

3 課税総額が基礎控除額を超えない場合は相続税の申告・納税は不要

上記の計算のように、課税総額が基礎控除額を超える場合、相続税の申告・納税が必要になります。

そのため、相続税の申告を考えるうえで、まず確認すべきことは、課税総額が基礎控除額を超えるかどうかです。

繰り返しとなりますが、基礎控除額は、3000万円+600万円×法定相続人の数で計算します。

たとえば、父が亡くなり、相続人が母、長男、長女、養子(長男の子)の4人の場合、基礎控除額は、3000万円+600万円×4人の5400万円となります。

そのため、課税総額が5400万円を超えない場合、相続税の申告・納税は不要になります。

他方、課税総額が5400万円を超える場合、10か月の期限内に相続税の申告・納税が必要になる場合がありますので、なるべく早めに相続税の申告の準備を進めた方が良いでしょう。

4 一番難しいのは相続財産の評価

相続税の計算方法のうち、専門家でも間違える部分であり、一番複雑なのが、相続財産の評価です。

相続財産に土地や非上場の株式がある場合、評価の難易度は跳ねあがります。

たとえば、土地の場合、土地の形状や大きさ、土地の所在地や土地の利用状況、土地がどの道路に面しているのか、道路の幅はいくらか等によって、評価が大きく変わる場合があります。

また、非上場の株式の場合、評価方法には、類似業種比準価額、純資産価額、配当還元価額の3種類あり、どの評価方法が適切なのかは事案によって異なります。

このように、遺産に土地や非上場の株式が存在する場合、評価方法が非常に複雑かつ高い専門知識が要求される場合があります。

そのため、少なくとも遺産に土地や非上場の株式が存在する場合は、相続税に強い税理士にご相談された方が良いでしょう。

相続税に関する情報を発信しています

当サイトでは相続税に関する様々な情報を掲載しています。お悩みの参考にしていただければと思います。